この記事はメグリエ運営事務局によって作成しました。

「住宅ローン4,000万円はきつい?」「自分の年収で返済していけるのか不安」と感じていませんか?4,000万円の住宅ローンは、組む人の年収・家計状況・金利によって「余裕がある」とも「かなりきつい」とも変わるため、事前に返済額の目安やリスクを把握しておくことがとても大切です。

特に子育て世帯の場合は、教育費や車の維持費も重なるため、無理のない返済計画が欠かせません。今回は、4,000万円の住宅ローンの毎月返済額の目安、借入に必要な年収、返済が苦しくなる理由、無理なく返済するためのポイントなどをわかりやすく解説します。

4,000万円のローンが自分にとって現実的かどうか判断する材料として、ぜひ参考にしてみてください。

住宅ローン4,000万円はきつい?

4,000万円の住宅ローンは、年収や家族構成、車の維持費や教育費など、家計のバランスによって負担の感じ方が大きく変わります。人によっては十分返済可能ですが、生活費との兼ね合いによっては「かなりきつい」と感じるケースもあります。

まずは、月々どの程度の返済額になるのか、そしてどれくらいの年収があれば現実的なのかを把握しておくことが大切です。ここでは、月々返済額・融資額の目安や必要となる年収などについて解説します。

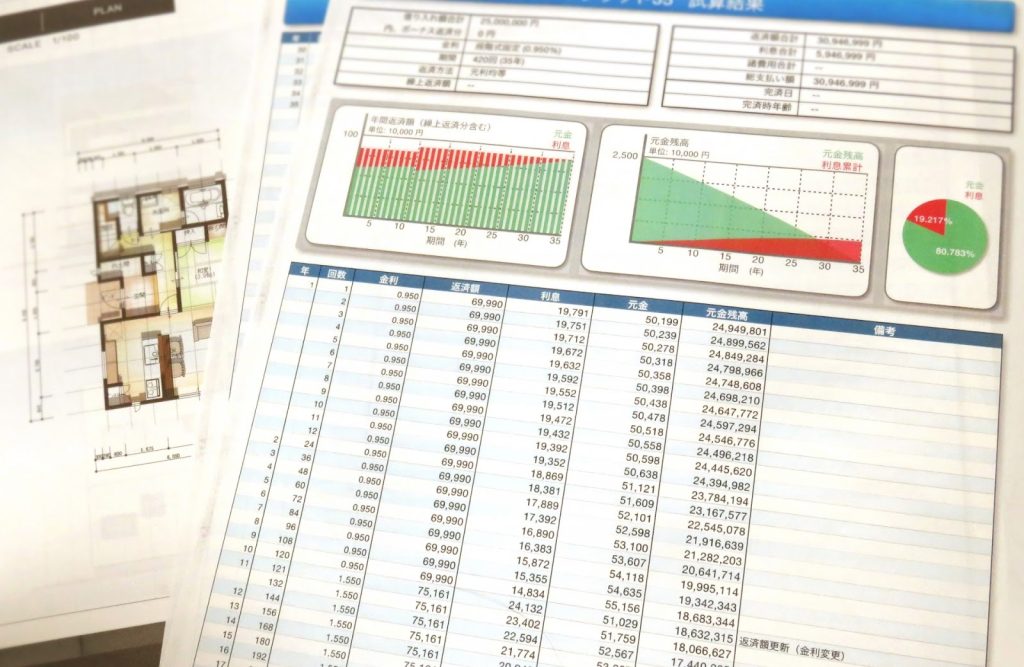

月々返済額の目安(35年ローン/金利0.5〜1.5%)

4,000万円を35年(420ヶ月)で返済した場合、金利によって月々の返済額は大きく変わります。元利均等返済でのシミュレーションは次のとおりです。

| 金利 | 月々の返済額 |

|---|---|

| 0.5% | 約10.2万円 |

| 1.0% | 約11.3万円 |

| 1.5% | 約12.4万円 |

つまり、35年ローンの場合はおよそ10〜13万円が返済の目安となります。わずか0.5%の違いでも月1万円以上の差が生まれ、35年の総返済額では数百万円単位で変わるため、金利の比較は必須です。

また、30年で組む場合は月々13万円以上となることもあり、この場合も金利によって返済額は変動します。実際の返済計画に合わせてシミュレーションし、ローン年数や金利を見ながら慎重に検討するようにしましょう。

融資額は年収の6倍までが目安

住宅ローンの借入額を考える際は、金融機関が参考にする「年収倍率」という考え方があります。一般的には、世帯年収の6倍以内が、安全に返済しやすいラインとされることが多いです。つまり、4,000万円の借入を検討する場合、年収650〜670万円ほどが目安になります。

ただし、この数字はあくまで大まかな基準にすぎません。実際に無理なく返済できるかどうかは、車の維持費や保険料、子どもの人数、共働きかどうかなど、各家庭の支出状況によって変わります。

また、単純に年収倍率で判断するのではなく、手取り収入に対して返済額がどれくらい占めるのかという「返済負担率」も非常に重要です。月々の返済額が世帯での手取りに対して、20〜25%程度に収まると、家計にゆとりを持ちやすくなります。

年収別に見る4,000万円の返済のきつさ

世帯年収によって、同じ4,000万円のローンでも負担の感じ方は大きく変わります。

年収400〜500万円では毎月10〜12万円台の返済は重く、家計が圧迫されやすい傾向があります。年収500〜600万円なら生活費次第で返済は可能ですが、余裕はやや少なめです。

年収600〜700万円であれば比較的無理のない範囲となり、家計管理ができていれば安定した返済がしやすくなります。年収700万円以上であれば返済比率も低くなり、教育費や車の買い替えといった将来の支出にもある程度対応できる余裕が持てるでしょう。

ただし、どの年収帯であっても、子どもが複数いる家庭や車を複数台所有している家庭では固定費が増えるため、同じ年収でも返済が重く感じられる場面があります。自身の家計状況に合わせて、無理のない返済計画を立てることが大切です。

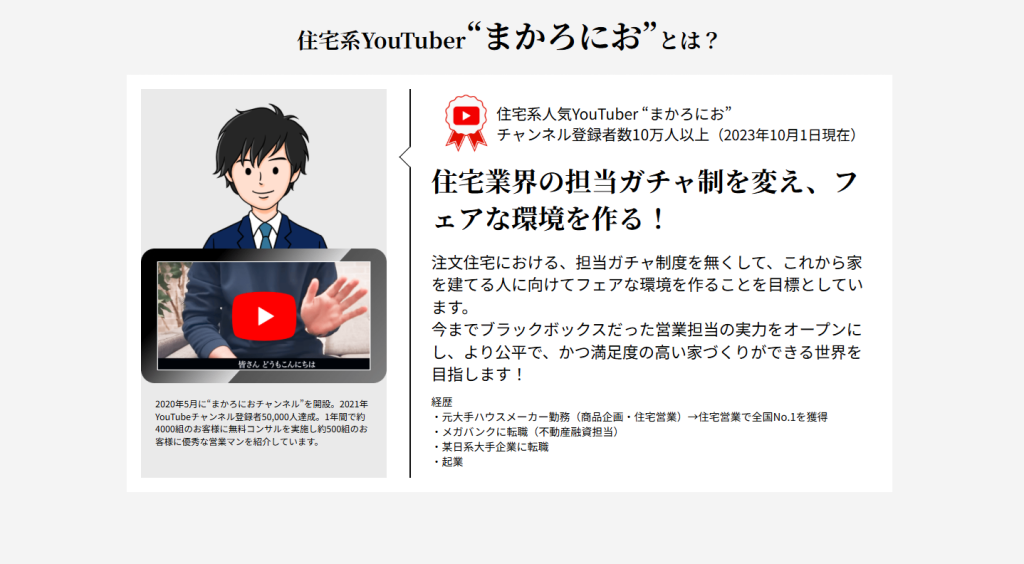

家づくりの費用やローンの組み方について知りたい方は、住宅系YouTuberの「まかろにお」が運営するYouTubeチャンネル「まかろにお【大手ハウスメーカー攻略法】」を活用してみてください。

特に、「収入があっても無意味…この知識がない人は数年後に住宅ローン破綻するかも」という動画は、必見の内容です。「これを知っておかないと、将来的にローン破綻する」「数百万円レベルで損することもあり得る」というような内容なので、必ずチェックしておきましょう。

また、このチャンネルを運営する「まかろにお」は元ハウスメーカー営業担当者として全国1位の実績を持ち、その後は不動産融資を扱う大手金融機関でも経験を積んだ専門家です。

家づくりに関する知識はもちろん、金融知識を生かしたアドバイスができるので、費用やローンなどお金の悩みや疑問を抱えている方にも、非常におすすめできるチャンネルとなっています。

住宅ローン4,000万円がきついと感じる主な理由

4,000万円の住宅ローンは返済自体が不可能というわけではありませんが、家計の状況や将来の支出によっては負担が大きくなりやすい金額です。実際にきついと感じる主な理由には次のものが挙げられます。

月々の返済額が生活費を圧迫する

金利にもよりますが、4,000万円を35年で返済すると、月々の返済額はおよそ10〜12万円台になります。この金額は、多くの家庭にとって家計の大部分を占める固定支出となり、食費や車の維持費、保険料、教育費といった日常の支出と重なることで負担が大きくなります。

特に子どもが増えると教育費や生活費が一気に上がるため、同じ返済額でも家計の圧迫度合いが高くなりがちです。

一般的には、「住宅ローン返済が手取りの25%を超えると生活がきつくなりやすい」といわれており、このラインを超える場合は無理のある返済計画になっている可能性があります。

金利上昇のリスクがある(変動金利)

変動金利で住宅ローンを組む場合、金利の上昇によって返済額が増える可能性があります。たとえば、金利が0.5%から1.0%に上昇すると、月々の返済額はおよそ1万円以上高くなるケースもあります。

住宅ローンは長期間にわたる契約のため、景気動向や金融政策の変化によって金利が上昇する可能性は十分に考えられます。現在は低金利の状況が続いていますが、長期的には金利が上がる場面も訪れるかもしれません。

そのため、返済計画は「今の金利が続く前提」で組むのではなく、多少の上昇があっても耐えられるよう余裕を持って設計しておくことが大切です。

諸費用・家具家電など隠れたコストもある

住宅ローンを検討する際は、建物本体の価格だけで判断してしまいがちですが、実際にはそれ以外にも多くの費用が発生します。

たとえば、住宅購入時には登記費用や手数料などの諸費用が100〜200万円ほどかかることが一般的です。このような費用を考慮せずにローンを組んでしまうと、計算が合わなくなることがあるので、事前に把握して計算に組み込んでおくようにしましょう。

さらに、外構工事、引っ越し費用、カーテンや家電の買い替えなど、入居前後には想定以上の出費が発生することもあります。こうした「ローンには含まれない費用」が重なることで、4,000万円のローン返済がより重く感じられるケースも少なくありません。

住宅購入を検討する際は、建物代だけに注目せず、これらの付帯費用も含めて総額でどの程度の支出になるかを把握し、余裕のある資金計画を立てるようにしましょう。

住宅ローン4,000万円を組む際のポイント

4,000万円という大きな金額を借りる場合、少しの工夫で返済の負担を大きく軽減できます。具体的には、次のようなポイントを意識しましょう。

- 頭金を用意する

- 繰り上げ返済をする

- 金利を抑える

- 住宅ローン控除を利用する

ここでは、月々の返済を安定させるだけでなく、長期的なリスクにも備えるために、事前に知っておきたい重要なポイントについて解説します。

頭金を用意する

住宅ローンの返済負担を軽くするために、最も効果的な方法の一つが「頭金を入れる」ことです。たとえば、頭金0円で4,000万円をすべて借りる場合と、頭金300万円を入れて借入額を3,700万円に抑える場合では、月々の返済額に明確な差が生まれます。

さらに、返済期間が35年のように長期に及ぶローンでは、利息総額の差が数百万円単位になることも多く、結果として大きな節約につながります。

頭金を用意することで、借入額が減るだけでなく、返済負担率が下がるため金融機関の審査に通りやすくなるというメリットもあります。また、頭金が一定額以上ある場合に金利の優遇が受けられる金融機関もあり、同じ借入額でもより有利な条件でローンを組める可能性があります。

もちろん、頭金のために無理をして貯蓄を使い切ってしまうのは逆効果ですが、生活防衛資金を残しつつ100〜500万円ほどを目安に準備できると、家計への負担が大幅に軽減されます。無理のない範囲で少しずつ貯め、将来の安心につながる頭金を計画的に用意するのが理想的です。

繰り上げ返済をする

住宅ローンの返済を続ける中で、ボーナスが出たときや家計にゆとりが生まれたタイミングで検討したいのが「繰り上げ返済」です。特に返済期間そのものを短縮するタイプの繰り上げ返済は、利息の支払いを大幅に抑えられるため、長期的な家計改善に非常に効果的です。

たとえば、100万円を繰り上げ返済するだけでも、返済期間が数年短くなり、結果として支払う利息が数十万円以上削減されることも珍しくありません。

まとまった金額を用意しなくても、10万円単位の少額からこまめに繰り上げ返済を行うだけでも、積み重ねによって確かな効果が期待できます。

とはいえ、「どうせ後で繰り上げ返済をするから今は無理な借入額でも大丈夫」という前提で計画を組むのは危険です。収入や支出は将来的に変動する可能性があり、必ずしも予定通り繰り上げ返済ができるとは限りません。

あくまで余裕があるときに無理なく実施し、長期的に負担が軽くなるよう調整していく姿勢が安心につながります。

金利を抑える

住宅ローンは金利によって負担が大きく変わるため、複数の金融機関で比較することは必須と言えます。特にネット銀行は金利が低めに設定されている傾向があり、同じ4,000万円でも金利差によって総返済額が数十万円〜数百万円変わることがあります。

また、団体信用生命保険(団信)のオプション内容を見直すことで、金利が少し下がるケースもあります。金利0.1%の差であっても、35年間で支払う総額は大きく変わるため、必ず複数に事前審査を出し、条件を比較しながら選ぶことが重要です。

住宅ローン控除を利用する

住宅ローン控除は、一定条件のもとで支払った税金が一部戻ってくる制度で、特に借入当初の負担軽減に効果的です。4,000万円の借入であれば、控除額も大きくなり、初期の10年間は税負担が抑えられるため、返済額の負担感を軽くする助けになります。

ただし、住宅の性能や入居時期など、控除には細かい条件があります。必ず制度内容を確認したうえで、どの程度控除が受けられるか試算しておくことが大切です。

住宅ローン4,000万円を組む際の注意点

4,000万円という借入額は、家計にとって大きな負担にもなり得ます。より安全で無理のない返済計画を立てるためには、借入前に押さえておくべき注意点があります。

将来のライフプランも見据えたうえで返済が続けられるかどうか、慎重に検討していきましょう。ここでは、住宅ローン4,000万円を組む際の注意点について解説します。

- 手取りでシミュレーションしてみる

- 将来の生活の変化も視野に入れる

- 団体信用生命保険に加入する

手取りでシミュレーションしてみる

住宅ローンを検討する際、額面年収だけで判断するのは非常に危険です。重要なのは、「手取り収入の中で返済がどれくらいの割合を占めるか」という点です。

たとえば、手取り30万円の家庭で月々13〜15万円の返済が必要になる場合、ほぼ半分を住宅ローンが占めることになり、生活費を圧迫しやすくなります。

実際の家計は、食費・光熱費・通信費・保険料・車の維持費など、さまざまな固定費で構成されています。こうした支出を踏まえたうえで、住宅ローンの負担がどれくらい適切かを考える必要があります。

また、ボーナス返済に頼る設計はリスクが高く、ボーナスが減った場合や出なかった場合に返済が難しくなるため、できるだけ避けた方が安心です。

将来の生活の変化も視野に入れる

現在の収入や支出を基準に返済計画を立てるだけでは不十分です。

将来的に子どもが増える、車の買い替えが必要になる、教育費が増えるなど、確実に支出が膨らむ時期が訪れます。また、出産や転職、病気やケガによる収入減といった予期せぬ変化が起こる可能性もあります。

「今の収入で余裕があるから大丈夫」と感じていても、未来の家計がそのままの状態で続くとは限りません。住宅ローンは長期にわたるため、数十年先まで見据えて返済が無理なく続けられるかどうか、慎重に判断する必要があります。

団体信用生命保険に加入する

住宅ローンを組む際、多くの金融機関で加入が必須となるのが団体信用生命保険(団信)です。これは、契約者が亡くなったり高度障害を負ったりした場合に、残っている住宅ローンがゼロになるという保険で、家族の生活を守る安心材料にもなります。

近年では、がん・三大疾病・生活習慣病などを保障するオプション付きの団信も増えており、より手厚い保障を選ぶことも可能です。保険料は金利に含まれるケースも多いため、追加コストを意識せずに加入できるメリットもあります。

ただし、保障内容によって金利が上がることもあるため、金利と保障内容のバランスを確認しながら、自分や家族にとって必要なオプションを選ぶと良いでしょう。

ここまで、ローンに関する注意点を紹介しましたが、初期コストをできる限り下げておくことも重要です。注文住宅の初期コストを抑えてローン負担も軽減したい方は、「まかろにお【大手ハウスメーカー攻略法】」にある「住宅価格高騰に備える!初期コスト大幅カット術10選」の動画を参考にしてみてください。

「屋根の形状で初期コストをカットする方法」「建具の選び方で初期コストをカットする方法」など、誰でもできる初期コスト大幅カット術を10選で紹介していますので、知っているだけでも数百万円ほど安く家づくりができる可能性があります。

住宅ローンについてよくある質問

4,000万円の住宅ローンは、多くの家庭にとって大きな決断になります。自分たちの年収・家族構成・将来設計を考えたとき、本当に無理なく返済していけるのか、不安に感じる人も多いはずです。最後に、住宅ローンについてよくある質問とその回答を紹介します。

子ども2人の世帯はきつい?

子どもが2人いる家庭では、4,000万円の住宅ローンは負担が大きくなりやすい傾向があります。教育費は子ども1人あたり1,000万円以上かかるといわれており、2人分となると長期的に大きな支出が発生します。

これに加えて、食費や日用品、習い事の費用なども増えるため、同じ年収でも返済負担率が高くなりやすいのが特徴です。

年収600万円以下の場合は、毎月の返済が家計の25%を超えやすく、余裕がなくなるケースも少なくありません。たとえば、手取り月28万円の家庭で月12万円の返済が必要な場合、残りの生活費は16万円前後となり、子ども2人を養うには十分とは言い切れません。

対策としては、次のような方法が挙げられます。

- 無理のない範囲で頭金を増やし、返済額を抑える

- 変動金利ではなく固定金利を検討し、返済額を安定させる

- 車の所有台数や保険の見直しを行い、固定費を下げる

こうした工夫により、4,000万円の住宅ローンでも返済しやすい環境を作ることができます。

共働きが前提のローン金額?

4,000万円の住宅ローンは、共働きを前提に借りるケースも多いですが、それには一定のリスクがあります。妊娠や出産、転職、病気などでどちらかの収入が減ったり働けなくなったりする可能性は、どの家庭にも起こり得ます。

そのため、ローンを組む際は「一人でも返済できるかどうか」を目安に考えることで、より安心して暮らすことができます。共働きで世帯年収が700万円あったとしても、片方の収入がなくなり年収400万円前後になった途端、返済比率が急激に上がり、家計が不安定になる恐れがあります。

一般的には、住宅ローンの返済額が手取りの20〜25%以内に収まっていると家計が安定しやすくなります。この目安を参考に、「もし片方が働けなくなっても返済を継続できるか」を基準に判断すると、より安心してローンを組むことができます。

まとめ

4,000万円の住宅ローンは、金利によって月々10万円以上の返済となり、家計への影響が大きい金額です。年収や家族構成、教育費・車の維持費といった固定費によって、返済のしやすさは大きく変わります。

大切なのは、月々の返済額だけでなく、年収とのバランス、そして家計全体への負担を総合的に見て判断することです。負担が大きいと感じる場合は、頭金を増やす、金利の低い金融機関を比較する、家計に余裕ができた際に繰り上げ返済を行うなどの対策が有効です。

家づくりの費用やローンの組み方について知りたい方は、住宅系YouTuberの「まかろにお」が運営するYouTubeチャンネル「まかろにお【大手ハウスメーカー攻略法】」を活用してみてください。

特に、「収入があっても無意味…この知識がない人は数年後に住宅ローン破綻するかも」という動画は必見の内容です。「これを知っておかないと、将来的にローン破綻する」「数百万円レベルで損することもあり得る」というような内容なので、必ずチェックしておきましょう。

チャンネル主の「まかろにお」は、大手ハウスメーカーでの営業経験と、不動産融資を扱う大手金融機関での経験を持っています。家づくりの目線だけではなく、金融目線でもアドバイスしているので、ぜひ視聴してみてください。

また、当サイト「MEGULIE(メグリエ)」では、たった3分ほど入力するだけで最適なハウスメーカーがわかる、無料ハウスメーカー診断を用意しています。費用の悩みと合わせて、自分におすすめのハウスメーカーを知っておきたいという方は、ぜひご活用ください。

さらに、YouTuber「まかろにお」本人が回答する公式LINEも用意しています。本記事や動画を見て思い浮かんだ疑問にもわかりやすくお答えしますので、何でもご相談ください。

下記の動画では、「メグリエ(MEGULIE)」を活用するメリット・デメリットもお伝えしています。

無理のある返済計画は将来的な家計の圧迫につながるため、長期的に安心して住み続けられるよう、事前に金融知識を身につけて、余裕のある返済プランを立てることが何より重要です。